미국 200조짜리 은행이 이틀사이 파산한이유

컨텐츠 정보

- 1,492 조회

- 4 댓글

- 1 추천

- 목록

본문

SVB는? Silicon Valley Bank의 줄임말입니다. 즉, 실리콘밸리 기업들이 주거래 은행으로 유명한 곳입니다. 회사 홈페이지에서 보면 상장된 헬스케어 관련 기업 44%가 거래선이라고 나와 있습니다.

작년까지 실적으로만 보면 계속 흑자를 내고 있었기 때문에 별 문제가 없었던 것 같이 보입니다.

그러나 금리인상, 이에 따른 거래선들의 실적 부진 등 여파가 밀려오기 시작했습니다.

유입된 예금 등 자금을 채권에 과도한 투자를 한 것이 문제가 되었습니다. 약 57% 가량을 미국 국채를 비롯한 채권에 밀어 넣었는데 금리가 오르면서 문제가 터진 겁니다.

금리가 2%면 100원짜리 채권 가격은 100 - 2= 98원입니다. 그런데 금리가 5%로 오르면 채권 가격은 100 - 5 = 95원이 되는거죠.

연준의 금리인상으로 채권 금리가 치솟으며 투자한 채권에서 손실이 커졌습니다.

그런데 작년 하반기 이 후 채권 투자한 규모가 컸다는 점이 알려지면서 손실 우려를 한 예금자들이 인출을 시도했고 이 소문이 제법 났던 모양입니다.

예금 인출이 증가하면서 대비하기 위해 자산을 매각하고 부족한 부분은 유상증자를 통해 채우려고 시도한 겁니다.

그런데 채권을 매각하는 과정에서 손실이 확인되고 이 여파로 주가가 급락하면서 증자를 통한 자금 확보가 어려워졌습니다.

이 때문에 FDIC(연방예금보험공사)에서 파산 관재인, 쉽게 이야기해서 이제부터는 우리가 접수한다고 선언하고 SVB는 파산 처리해 버렸습니다.

뭐가 문제?

다른 은행 확산을 떠나 이 회사만으로 한정해 문제를 보죠. 피해는 당연히 예금자들일 겁니다. 예금 규모가 1754억달러 정도죠

이론상 자산이 2090억달러 정도 되니까 예금 1754억달러는 자산으로 예금 커버 가능합니다.

특히 예금 보호는 25만달러 이하만 가능하죠. WSJ에 의하면 86%인 1515억달러는 보호 못 받는 예금이라고 합니다.

그럼 이 고객들은 당장 받을 길은 없고 결국 자산 매각이 진행된 후 비율만큼 돌려 받게 될 겁니다.

문제는 이론상 자산이 더 많은 것은 맞는데 정말 온전한 자산이냐는 점이죠. 채권 투자 비중이 57%였다는 점을 감안하면 손실이 이어질 경우 자산은 더 쪼그라들게 될 겁니다.

최근 채권 손실로 추정해 보면. 210억달러 매각하며 18억달러 손실되었다고 보도 되었습니다. 이론적으로 보면 손실률이 8% 수준이니 자산 매각으로 일단 가능은 할 것 같죠.

그러나 채권에 따라 손실이 천차만별이고 향 후 처리 과정에서 또 추가 손실 가능성도 있어서 정확하게는 모릅니다.

일단 보여지는 수치상 자산 팔아 예금자들에게 시일이 얼마나 걸릴지는 몰라도 어느 정도는 지급이 되겠구나 싶죠.

제2의 리먼으로?

이건 좀 오버입니다. 리먼 사태는 근본적으로 파생상품 투자에서 터진 겁니다. 당시 주택담보대출인 모기기를 기반으로 엄청나게 돈을 당겨 각종 파생상품에 투자했다가 리먼 파산을 계기로 줄줄이 다 터져 버린거죠.

당시 초기에 돈으로 틀어 막을수도 있었지만 그러지 못한 것이 파생상품 특성상 얼마나 투자했는지 규모 규정이 안 되어 밑빠진 독에 물을 부을수 없다는 점에서 초기에 대응이 안 된 겁니다.

그러다 리먼이 터지면서 이벤트는 종료. 증시는 급락. 정책은 그 때부터 가동된 거죠.

이번은 파생상품과 달리 채권 투자 쪽입니다. 당장은 추가 금리인상이 유력해 손실이 커질 가능성이 있고 간당간당한 중소 은행들은 추가로 파산할 가능성도 있습니다.

그러나 오늘 FDIC(연방예금보험공사)에서 빠르게 파산 결정하고 접수해 버리듯 당국의 반응도 이전 보다는 빠를 겁니다. 현재까지의 상황만 보면 리먼 사태급 확산 가능성은 미미해 보입니다.

또 리먼급으로 커지려면 대형 은행들 타격이 생겨야 하는데 현재로는 쉽지 않습니다. 1위 JP모건의 자산은 3.2조달러 정도 됩니다.

이게 어떤 의미를 갖냐면 당장 채권 금리가 올라서 손실이 생겨도 이 회사는 그냥 존버 하면 됩니다. 언젠가는 금리가 다시 하락할 것이니 그 때되면 판이 바뀌겠죠.

망하지 않을 정도 자산이 되는 은행들은 이번이 오히려 기회가 될 수 있습니다. 자잘한 은행 어려워 매물로 나오면 그 중 유망한 것 몇 개 골라 인수해 외형 확장하는 기회가 되는거죠. 오늘 JP모건 주가가 오른 이유 중 하나입니다.

물론 역으로 추가로 망할 은행이 나올 수도 있겠구나 하는 우려도 일부는 존재하죠. 그러나 규모 면에서 메이저급에서는 별 문제는 없다는 것이 일단 현재까지의 보도입니다.

이 후는?

얼마전 크레딧 스위스 문제 터지면서 제2의 리먼 사태 운운 그랬죠. 이번에는 미국 은행 문제라 조금 긴장도가 높아지는 것은 사실입니다.

일부는 월가에서 연준에 보내는 메세지. 금리 0.5%p 올리면 다 죽어. 이런 무력 시위라는 주장도 있습니다. 실제 미국 국채 금리가 급락하고 금리인상 전망이 달라졌죠.

일단 파산이 되면서 이 자체 사안은 종료된 겁니다. 이 후 추가로 위험한 은행은 어디다, 그리고 리먼 사태 운운하는 불안함 조성은 이어질수 있습니다.

다만 1~2개월 이내 추가 파산이 없는 흐름이라면 시장은 그 전에 정돈이 될 겁니다.

결국 SVB 파산에 결정적 역할을 한 것은 금리인상입니다. 이 금리인상 경로가 어떻게 되는지가 중요하겠죠. 다음주 CPI에 대한 주목도가 다시 높아져 버렸네요.

CPI 결과가 양호하고 금리인상 속도가 세지 않을 것으로 전망되면 이 사안은 일단 덮일 겁니다. 물론 반대의 경우도 존재하구요.

현재만 놓고 보면 치명적 사건은 아니다. 향 후 금리 경로에 따라 파장은 좀 달라질수 있다 정도로 보시면 됩니다.

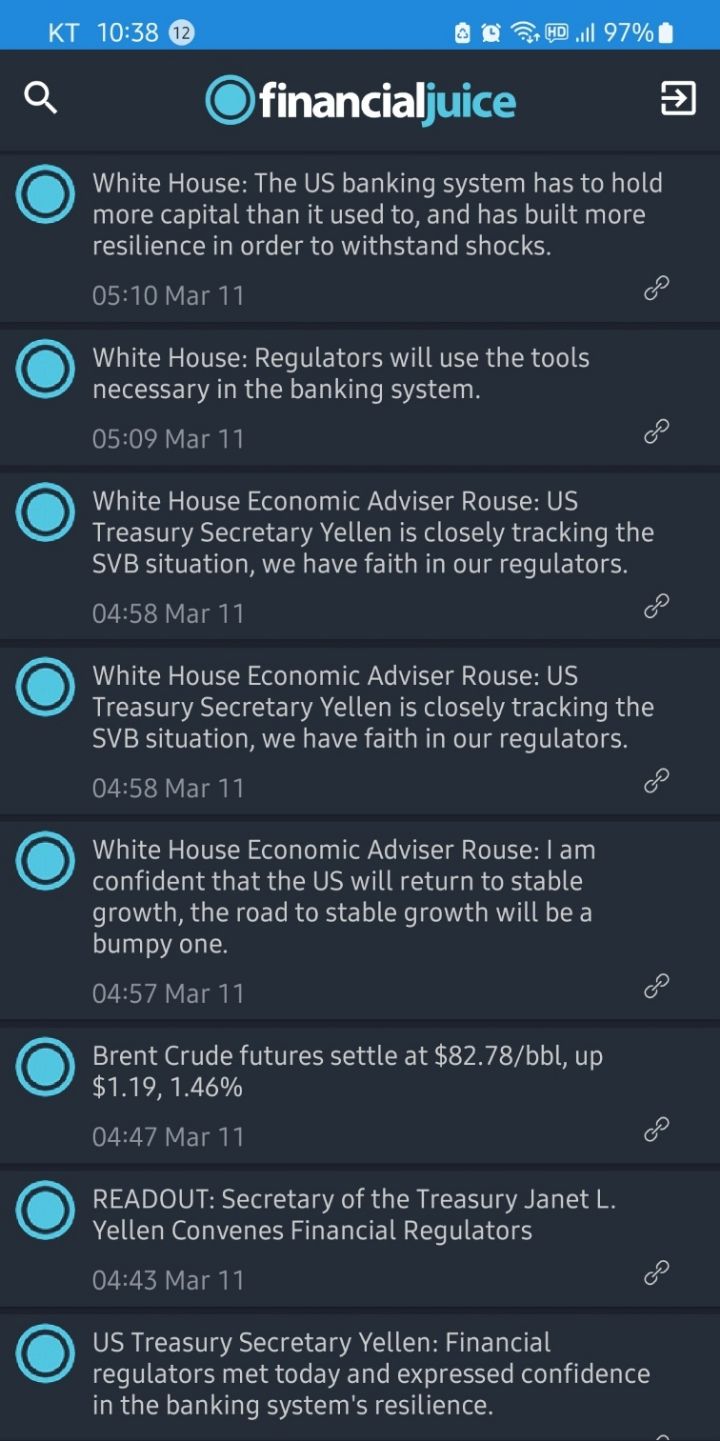

백악관에서도 주시중

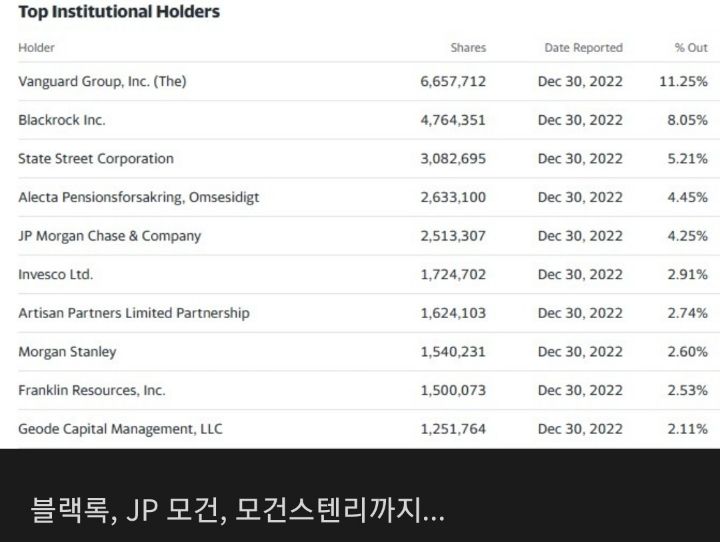

대형 은행이나 투자회사들도 개같이물림

스타트업의 생태계역할을 해왔으니 뭐 거래처가 많을텐데 예금의 93%가 보호가 안된다네요

요약

연준 기준금리 인상 -> 스타트업회사들 자금조달난에 빠짐 -> SVB 예금인출 -> 은행지급가능액 부족 -> 보유한 채권매도(연준이 금리를 올려놔서 가치대폭하락) -> 그래도 자금여력이 안되서 주주들에게 주식매각 공지 -> 자금부족상황이 일파만파로 퍼져나감 -> 주가 대폭락/뱅크런

대형 은행이나 투자회사들도 개같이물림

스타트업의 생태계역할을 해왔으니 뭐 거래처가 많을텐데 예금의 93%가 보호가 안된다네요

요약

연준 기준금리 인상 -> 스타트업회사들 자금조달난에 빠짐 -> SVB 예금인출 -> 은행지급가능액 부족 -> 보유한 채권매도(연준이 금리를 올려놔서 가치대폭하락) -> 그래도 자금여력이 안되서 주주들에게 주식매각 공지 -> 자금부족상황이 일파만파로 퍼져나감 -> 주가 대폭락/뱅크런

관련자료

-

이전

-

다음

댓글 4